产品中心PRDUCTS

技术支持RECRUITMENT

江南体育官网元六鸿远核心产品两年半降价74% 高毛利率真实性遭疑

2024-06-27 14:04:37

江南app下载3月22日,北京元六鸿远电子科技股份有限公司(以下简称“元六鸿远”)首发上会获通过,保荐机构为国泰君安证券。元六鸿远主营以多层瓷介电容器(MLCC)为主的电子元器件的技术研发、产品生产和销售。元六鸿远拟登陆上交所主板,公开发行人民币普通股4134万股,募集资金7.45亿元,其中1.5亿元用于“补充流动资金”、4.86亿元用于“电子元器件生产基地项目”,4900万元用于“直流滤波器项目”,6000万元用于“营销网络及信息系统升级”。元六鸿远主营业务包括自产和代理两大类,代理业务在主营业务中占比过半,但代理业务毛利率远低于自产业务。

2014年、2015年,元六鸿远片式多层陶瓷电容器毛利率分别为80.54%、80.55%,同行火炬电子同产品毛利率分别为76.09%、73.63%,元六鸿远片式多层陶瓷电容器毛利率超火炬电子4-7个百分点。

2014年度、2015年度,元六鸿远有引线多层瓷介电容器毛利率分别为68.52%、71.78%,同期火炬电子的同类产品引线式多层陶瓷电容器毛利率分别为17.07%、20.32%。

元六鸿远有引线多层瓷介电容器毛利率高出火炬电子同类产品51个百分点。元六鸿远招股书称差异主要由于火炬电子上述产品主要面向消费类客户,而公司上述产品主要面向军工客户,产品等级不同导致。

《国际金融报》指出元六鸿远毛利率偏高。报道称,事实上,毛利率异常对IPO企业来说一直是个难题,如果明显偏低,则给持续经营能力蒙上阴影;若是明显偏高,又没有正常的商业理由,则容易让人对数据的真实性产生质疑。

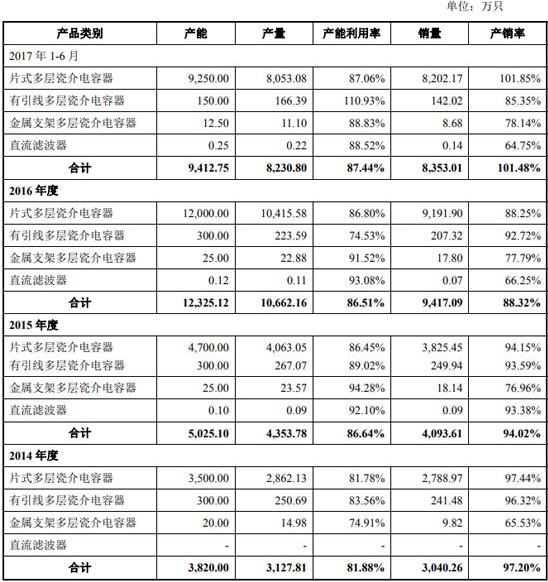

2014年-2017年1-6月,元六鸿远自产业务的核心产品片式多层瓷介电容器(MLCC)平均售价年年下滑,分别为7.54元/个、6.50元/个、3.24元/个、1.95元/个。2017年1-6月相比2014年,两年半时间,元六鸿远核心产品平均售价已经下滑74%。

公开信息显示,全球最大的MLCC生产商日本村田在2016年底将旗下MLCC各型号产品单价均上调20%至30%,2017年3月村田再次将价格上调25%;全球第二大生产商三星电机的部分高端MLCC产品在2016年下半年至2017年上半年期间,销售单价涨幅超过10倍;MLCC巨头国巨在报告期内连续四次调价,截至2017年6月,其产品平均销售价格已累计上浮超过70%,部分型号的销售单价翻了四五倍。

受国际MLCC巨头提价的影响,国内MLCC主要生产商火炬电子、宏达电子、国瓷材料MLCC的销售单价也纷纷水涨船高,其中国瓷材料2016年部分产品的销售单价增长超过20%,火炬电子与宏达电子部分MLCC高端型号的单价在2017年上半年翻了三四倍。

上述报道还指出,元六鸿远产品成本或存异常,单个MLCC的直接材料费用远低于原材料之一芯片的采购单价,“面粉贵过面包”。通过简单计算可得,2014年-2017年1-6月,元六鸿远单个MLCC的直接材料费用分别为0.36元/个、0.33元/个、0.15元/个、0.08元/个。但是,据披露公司报告期内芯片采购单价分别为0.29元/只、0.33元/只、0.55元/只、0.23元/只。

“在2016年与2017年上半年,公司生产的单个MLCC的单位原材料成本还不及当年单个芯片的采购价高,而且相差还不是一点点,而是最多相差3倍,这恐怕需要更加合理的解释了。”该报道称。

元六鸿远主营业务为以多层瓷介电容器(MLCC)为主的电子元器件的技术研发、产品生产和销售,包括自产业务和代理业务两大类。

郑红,中国国籍,无境外永久居留权,1950年10月出生,大专学历,高级工程师职称。郑红曾任黑龙江生产建设兵团知青、北京市无线年任元六电子中心董事长、总经理,2001年至2008年任元六有限董事长、总经理,2008年至2016年任元六有限董事长,2016年至今任元六鸿远董事长。郑红曾获得北京市科技进步二等奖、电子工业部“科技发明二等奖”及原信息产业部载人航天工程“个人三等功”荣誉称号等奖项。

元六鸿远分别于2017年5月26日和2018年1月5日报送两版招股书,拟登陆上交所主板,公开发行人民币普通股4134万股,拟IPO募集资金7.45亿元,其中1.5亿元用于“补充流动资金”、4.86亿元用于“电子元器件生产基地项目”,4900万元用于“直流滤波器项目”,6000万元用于“营销网络及信息系统升级”。

元六鸿远2018年1月5日报送的招股书披露,公司拟募投的“电子元器件生产基地项目”和“直流滤波器项目”计划投入时间均为2017年6月,项目实施周期均为3年;“营销网络及信息系统升级”计划投入时间2017 年3月,项目实施周期2年。

1、报告期内,发行人自产业务收入基本以军品为主,毛利率保持在80%左右。请发行人代表:(1)结合军品业务的特点、产品竞争优势、与主要客户的合作历史等,说明获取军品订单的主要途径和方式、定价的原则、依据和议价能力,自产业务保持高毛利率的合理性与可持续性,未来是否存在军工客户要求大幅降价的风险;(2)说明主要客户同一配套军品是否会选择两家以上供应商,发行人的竞争优势及被替代风险、军品业务的稳定性与可持续性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内,发行人代理业务收入占比在50%左右,毛利率高于同行业可比公司同类业务水平。请发行人代表说明:(1)代理业务模式的商业合理性、可持续性;(2)代理业务采购的最终生产厂家或品牌,与主要代理厂家之间代理合同的主要条款,对主要代理厂家是否存在依赖;(3)代理业务收入的变化情况及原因,是否与同行业可比公司同类业务保持一致,毛利率高于同行业可比公司同类业务水平的原因及合理性;(4)对主要代理业务客户的收入变化情况,2018年下业政策及市场需求变化情况及对当年代理业务新增订单的影响,代理业务收入是否存在下滑风险,对发行人未来持续盈利能力的影响;(5)2018年底代理业务相关存货增加较多的原因及合理性,跌价准备计提是否充分;(6)通过中间商北京三合兴向终端客户销售的原因及合理性,北京三合兴股东、董事、管理层与发行人控股股东、实际控制人及董监高是否存在关联关系及其他利益安排。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人自产业务主要原材料芯片、瓷粉采购量大幅高于同期生产消耗量。请发行人代表说明:(1)原材料芯片、瓷粉采购量与生产消耗量差异较大的原因及合理性,逐年增加芯片储备的必要性;(2)片式多层瓷介电容器的产量与芯片的耗用量是否存在对应数量关系,其原材料芯片采购单价大于等于单位成本的原因及合理性;(3)存货的管理、盘点制度及执行情况,自产业务存货的跌价准备计提是否充分,3年以上库龄芯片未计提减值准备的原因及合理性;(4)原材料成本的归集、结转是否规范,是否存在少计或跨期调整成本等情形,相关内控制度是否健全并有效执行。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、发行人在报告期内(特别在2018年)销售收入与应收账款余额均增长较快,信用期较长(自产业务信用期不超过24个月,代理业务信用期不超过12个月),按账龄计提坏账准备比例低于行业平均水平。请发行人代表:(1)结合同行业可比公司情况,说明对主要客户信用政策的合理性;(2)说明2018年是否存在通过放松信用政策刺激销售的情形;(3)结合各期末应收账款回款情况、2018年末应收账款预期回款情况等,说明坏账准备计提政策是否谨慎,坏账准备计提是否充分合理。请保荐代表人说明核查依据、过程,并发表明确核查意见。

5、发行人军用电子元器件制造厂生产线认证(QPL)合格证书已于2012年11月16日到期,《保密资格单位证书》已于2018年6月17日到期。请发行人代表说明:(1)上述证书续展期限较长的原因,展期是否存在法律障碍;(2)QPL证书未办理续期对生产经营的影响,对本次募投项目实施进度及效益测算的影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

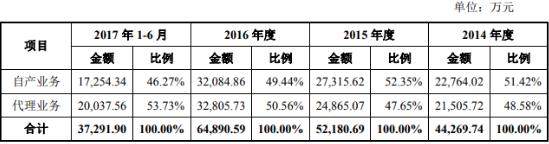

元六鸿远主营业务包括自产业务和代理业务两大类。据招股书,元六鸿远自产业务的主要产品包括片式多层瓷介电容器、有引线多层瓷介电容器、金属支架多层瓷介电容器以及直流滤波器等,产品应用于航天、航空、船舶、兵器、电子信息、轨道交通、新能源等行业。2014年-2017年1-6月,自产业务收入占元六鸿远主营业务收入的比例分别为51.42%、52.35%、49.44%、46.27%。

元六鸿远代理业务的主要产品为多种系列的电子元器件,面向工业类及消费类民用市场。2014年-2017年1-6月,代理业务收入占元六鸿远主营业务收入的比例分别为48.58%、47.65%、50.56%、53.73%。

2014年-2017年1-6月,元六鸿远自产业务毛利率分别为80.17%、80.08%、82.53%、81.71%;代理业务毛利率分别为16.00%、13.65%、16.45%、16.56%。

片式多层瓷介电容器为元六鸿远自产业务的核心产品。2014年度、2015年度、2016年度及2017年1-6月,元六鸿远片式多层瓷介电容器收入占全部自产业务收入的比例分别为92.38%、91.01%、92.73%及92.69%。

元六鸿远片式多层瓷介电容器平均售价年年下滑,2015年同比下滑13.79%,2016年同比下滑50.15%,2017年1-6月平均售价再比2016年下滑39.81%。

据投资有道,元六鸿远的MLCC(片式多层瓷介电容器)销售单价在报告期内与市场上同类产品的变化趋势完全相反。

公开信息显示,全球最大的MLCC生产商日本村田在2016年底将旗下MLCC各型号产品单价均上调20%至30%,2017年3月村田再次将价格上调25%;全球第二大生产商三星电机的部分高端MLCC产品在2016年下半年至2017年上半年期间,其销售单价涨幅超过10倍;MLCC巨头国巨在报告期内连续四次调价,截至2017年6月,其产品平均销售价格已累计上浮超过70%,部分型号的销售单价翻了四五倍。

元六鸿远经营业绩波动明显,2015年增收不增利,净利下滑30%江南体育官网,2016年元六鸿远净利润同比增长97%。

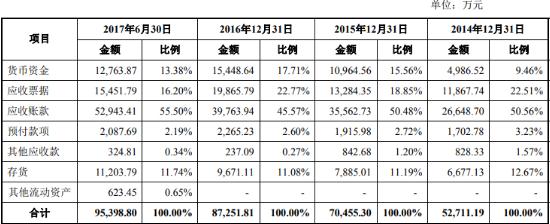

元六鸿远招股书称元六鸿远目前正处于高速发展阶段,销售规模快速扩大,应收账款及应收票据随之增加,同时为应对增加的订单持续备货,导致报告期内元六鸿远经营活动产生的现金流量净额低于当期净利润。未来,元六鸿远业务将继续快速发展,短期内仍存在经营活动产生的现金流量净额低于当期净利润的风险。

元六鸿远招股书称,公司自产业务产品大部分面向航天、航空、船舶、兵器等领域的客户。销售回款时间需要根据客户整体项目的拨款进度而定,付款周期相对较长。报告期内随着公司高可靠类产品销售规 模的增长,相应的应收账款逐渐增加。未来随着公司销售规模的进一步扩大,若应收账款无法收回将可能导致坏账损失的发生,对公司经营产生不利影响。

元六鸿远本次最大的募投项目为“电子元器件生产基地项目”,招股书称,通过该项目的实施,元六鸿远将扩大多层瓷介电容器的生产规模,高可靠多层瓷介电容器产品将新增产能7500万只/年,投产前产能为4500万只/年;通用多层瓷介电容器产品新增产能192500万只/年,投产前产能为7500万只/年。

元六鸿远本次拟IPO募资中1.5亿元用于补血,但元六鸿远在报告期内给原始股东分红却非常大方。